曾几何时,办理U盾并不复杂,一般银行会随卡附赠。

那个时候即便不主动要求办理,柜员也会极力推荐,毕竟U盾的办理量如同“拉存款、开网银、代销理财”等,是KPI考核的一部分,关系到业务提成。

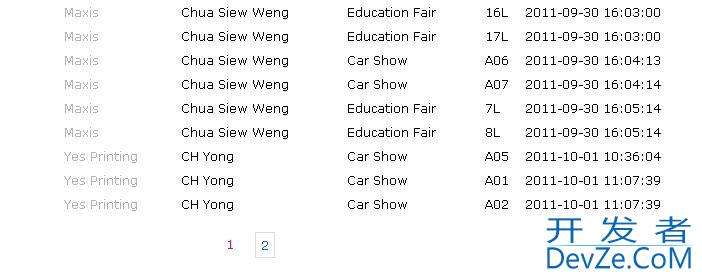

不过从2020年年底开始,在一些银行办理U盾越来越麻烦,有些甚至针对个人客户停止了这项业务,或者需要提供营业执照、经营场地照片等材料,自证有确实需求才能办理。

那么为什么变化会这么大呢?银行不主动推荐或者直接停办U盾的原因是什么呢?归结起来有以下两方面的原因:

首先,手机银行可以实现大额转账,能满足绝大部分持卡人的需求:

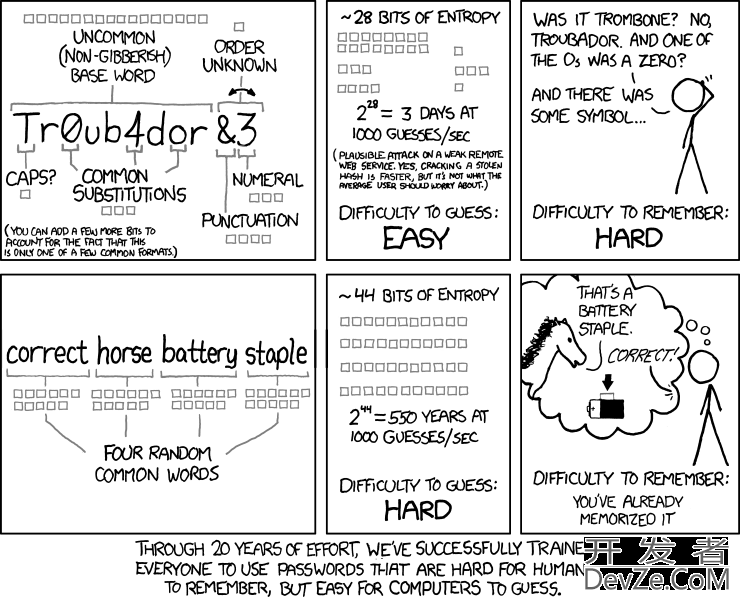

在之前手机银行不普及的年代,U盾绝对是转账“利器”,而且能通过加密技术防范支付风险,时刻保护着网上银行资金的安全。

记得我上大学的时候,身边同学几乎人手一个网盾,那个时候在网上购物都要插上U盾,不然的话根本就支付不了。

不过随着手机银行的普及,各个银行都推出了自己的手机银行APP,逐步取代了U盾的地位,不依靠U盾就能实现大额转账,比如大部分银行手机银行转账限额开发者_C百科是20万,有的是50万,对于绝大部分个人客户而言,这么高的转账限额绝对够用了。

所以随着手机银行的开发和普及,除非你是公司客户,或者做生意的老板,日常中有大额支出的需求,否则一般不会给个人客户主动推荐办理。

而且相较于U盾,银行之所以现在更愿意推广手机银行,还有两方面的好处:

1,手机银行上的附加业务更多:

银行与银行之间的竞争是非常激烈的,一是体现在抢夺客户资源上,二是体现在挽留客户上。

用过U盾的都知道,U盾除了协助转账和保护资金安全之外,几乎无法给银行带来其他的附加值。

而手机银行就不一样了,大有“内卷”之势,很多银行在开发手机银行APP的时候就把各种业务嵌入进去了,比如存款业务、理财业务、保险业务、信用卡业务、生活缴费业务、贷款业务等等,甚至有些银行开通了“商城”,可以在手机银行APP上下单购物。

无论何种业务,只要客户办理,就能为银行带来利益,撇弃U盾也就大势所趋了。

2,U盾是有成本的:

银行在运营中也要考虑成本,如今我们在办理U盾的时候一般需要花费30元-50元不等,但在U盾最初普及的年代里,U盾几乎是免费随卡附赠的,活着象征性的收5元钱,这其实是在赔本赚吆喝。

银行一般把U盾生产外包给一些数码电子制造,成本在几十元左右,这是银行运营成本的一部分。

撇弃U盾也就意味着降低了运营成本,银行自然是愿意的。

再者,最重要的一点:遏制电信网络诈骗犯罪活动的要求

除了手机银行已经可以替代U盾实现转账之外,银行不肯办U盾另一个重要的原因是配合打击电信网络诈骗犯罪活动。

在信息网络快速发展的背景下,电信网络诈骗已成为当前发展最快、严重影响群众安全感的刑事犯罪活动,其中也包括洗黑钱、网赌、转移非法收入等黑产、灰产。

但是要进行以上活动,除了技术、引流推广等方面的支持之外,另一项不可或缺的就是物料供应。

所谓的“物料”,指的就是身份证、银行卡、U盾、手机卡等“四件套”,这四件套是违法犯罪分子进行资金结算不可缺少的工具,通常一套能卖到几千元到几万元不等。

从事洗黑钱资金结算的违法犯罪分子,自然不会用自己的身份信息办理银行卡和U盾,而是怂恿他人,以高价购买为诱惑,让别人帮着办理。在这种情况下,不针对个人办理U盾,在一定程度上能从根源上铲除犯罪土壤,也是保障群众财产安全的需要。

所以大家应该给予银行更多的理解,从《反电信网络诈骗法》的角度来说,银行有义务予以配合和协助,比如该法中第三章第15条中明确规定:银行业金融机构,在于客户关系存续期间,应当建立客户尽职调查制度,防范银行账户被用于电信网络诈骗。

上述“客户调查制度”自然就包括防止客户为违法犯罪分子提供资金结算的物料,U盾就是物料中重要的一项。

所以,不肯办理U盾和管控银行卡类似,很大一部分原因是遏制电信网络诈骗犯罪活动。

说到这里还要给大家提个醒,不要以为只有那些直至参与洗钱或者非法收入资金结算的人才构成犯罪,其实如果出售“四件套”,为他人提供支付结算帮助的,如果情节严重一样构成犯罪,触犯的是《刑法》中的“帮信罪”。

司法层面对于“帮信罪”的惩罚力度是很大的,情节严重的,最高可以处3年以下有期徒刑或者拘役。

综上,如果个人确实用不到U盾,那么就没有必要纠结此事了,银行对U盾办理加强管理也是出于配合和协助遏制电信网络诈骗犯罪活动的需要,保障的群众的财产安全。

事实上手机银行20万或50万的支付限额对于持卡人来说基本可以满足转账的需求,当然如果是企业或者企业主,每天的转账几百万甚至上千万,那么按照银行指引和要求,提供相应的材料,也是可以办理U盾的,并非“一刀切”。

![Interactive visualization of a graph in python [closed]](https://www.devze.com/res/2023/04-10/09/92d32fe8c0d22fb96bd6f6e8b7d1f457.gif)

加载中,请稍侯......

加载中,请稍侯......

精彩评论