在办理信用卡或贷款时,这是一个重要的参考,所以每个人都应该妥善保管自己的信用信息。但是征信的内容很复杂,大部分人都不太会看。那么,你怎么看待征信呢?有什么问题吗?看下面的介绍。

先了解征信报告的内容和构成,再重点了解几个方面。

一、征信报告的内容组成

除了开头和结尾,中间的报告体信息主要由以下八部分组成:

1、个人基本信息

包括身份信息、婚姻状况、职业信息、住所等基本信息。

2、信息概要

它是除个人基本信息以外的所有其他信息的汇总,可以帮助用户快速了解申报主体的信用状况。

3、信贷交易明细

它是信用报告的核心内容,包括信用账户明细、流动负债、获得的信用、最近五年的还款记录等。

4、非信贷交易明细

主要是指后付费电信业务的缴费信息和最近24个月的缴费情况,以及水、电、气等水电费的欠费情况。

5、公共信息明细

由欠税记录、民事判决记录、执行记录、行政处罚和奖励记录、住房公积金缴存记录、低保和救助记录、执业资格记录等组成。

6、本人声明

描述报告主体对信用报告内容所做的说明和解释,如本人身份证丢失、因出国导致某信用账户逾期等。

7、异议标注

描述信用报告中主报告主体不同意的信息。

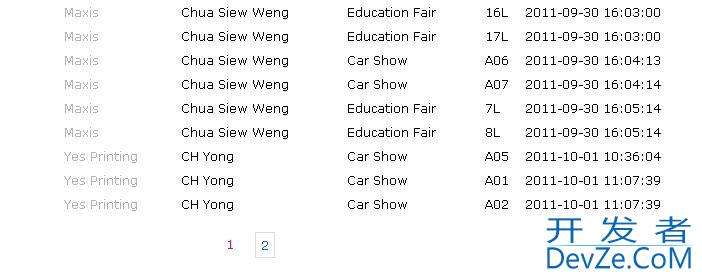

8、查开发者_如何学JAVA询记录

显示我最近2年的查询和机构查询,记录详细信息包括查询日期、查询机构和查询原因。

注意,整个信用报告不会注明“不良记录”、“黑名单”等带有主观评价的字眼,只会客观展示信用活动数据。有没有问题,在于查看报告的商业银行的判断。

二、判断有没有问题的几个重要方面

1、基本信息

比如就业状态是在职还是待业,学历是初中/高中还是本科/硕士,居住状态是租房还是抵押,工作岗位是领导还是一般员工等等。这些资料本身没有问题,但在贷款审批或信用卡审批前是审查的重点,要看是否与借款人提供的资料一致。

2、违约信息

看看有没有逾期,坏账的记录,收回的信息。如果是,说明征信有问题,因为这些都是不良信用行为,根据违约信息的金额和时间,可能对贷款申请或信用卡审批产生不同程度的负面影响。

3、负债情况

看开/闭账户的账户余额占总授信额度的比例,如果授信额度的使用率占总授信额度的80%以上,那么负债率相对较高,可能判断为还款能力有限,贷款风险较高。

4、欠费信息

比如电信业务欠费,水电煤气等公用事业欠费等。这些周期性很强的支付记录,可以帮助商业银行等金融机构判断一个人的信用状况。如果有欠款,说明征信有问题,信贷业务可能很难批下来。

5、公共信息

有欠税、民事判决、强制执行、行政处罚、低保等记录的,为征信负面;至于住房公积金的缴存记录,商业银行可以根据缴存情况、缴存比例、月缴存额来判断一个人的工资水平和工作稳定性。

6、查询记录

重点是看机构的查询记录明细。我的查询记录是作为信息主体的知情权,不会反映任何问题。只有商业银行等金融机构以贷款审批、信用卡审批为由留下的查询记录才能反映贷款风险。比如短时间内频繁申请贷款,会让人觉得经济吃紧,还款能力不足。

![Interactive visualization of a graph in python [closed]](https://www.devze.com/res/2023/04-10/09/92d32fe8c0d22fb96bd6f6e8b7d1f457.gif)

加载中,请稍侯......

加载中,请稍侯......

精彩评论