据财联社报道,尽管美联储官员在长期利率预测方面一直持鹰派立场,但从未有美联储官员明确表示支持明年降息。然而,这并不妨碍许多市场参与者在相关预测上“反对”美联储。

沃顿教授日前表示,如果联邦基金利率在2023年底降至2%,他不会感到意外。

美联储明年年底降息至2%是什么概念:这将表明,如果当前利率市场对明年年中高于5%的利率的定价是正确的,美联储将需要在明年下半年的四次议息会议中总共降息300个基点,3354。届时,每次会议都需要降息75个基点.

期权赌博

这听起来很疯狂吗?

是的,但这是一件如此疯狂的事情,有些人真的在期权市场赌博.

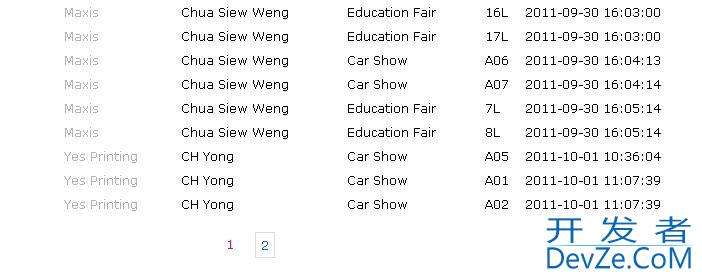

早在上周五,就有业内人士注意到,当天一个突出的交易是有人买入了一系列2023年9月到期的担保隔夜融资利率期货期权。该操作押注美联储将在明年9月大幅转向2%的利率!

本周,类似的押注并未停止,反而变得更加普遍。33,354名交易员涌入此类可以从美联储货币政策的急剧转变中受益的头寸。这些交易涉及未来两年内多种到期的SOFR期货期权。

在这些交易中,最活跃的是执行价格为97.00和98.00的看涨利差结构,分别对应3%和2%的政策利率。

周二出现的是购买2023年12月的合同。CME未平仓合约的初步数据显示,这是一个新的开始。从数量上看,期限为2023年9月、2023年12月和2024年3月的合约各增加约5万个期权头寸,总价值约3500万美元。

谁给了他们勇气?

相信很多投资者可能会疑惑,为什么这些投机者敢赌美联储明年下半年会突然转向激进降息?是谁给了他们勇气来做这个激进的赌注?

虽然无法采访这些期权买家,但从基本面逻辑来看,类似的降息押注并非完全没有目的。其中一个关键原因是,明年下半年美国经济确实存在很大的衰退风险。

就连美联储自己也不能否认这一点。

根据美联储周三公布的会议纪要,其内部经济学家预测,由于消费者支出放缓、全球经济风险以及进一步加息的风险,美国明年陷入衰退的可能性已升至近50%。这是美联储自3月份开始加息以来首次发出这样的警告。

今年3月,美联储主席Powell提到了3个月收益率和18个月后3个月收益率的曲开发者_如何学C线,称其对经济前景有100%的解释力。当时,他明确表示,如果这条曲线是颠倒的,这将意味着美联储将降息,因为经济正在走弱。上周四,这条曲线自全球金融危机以来首次出现倒挂。

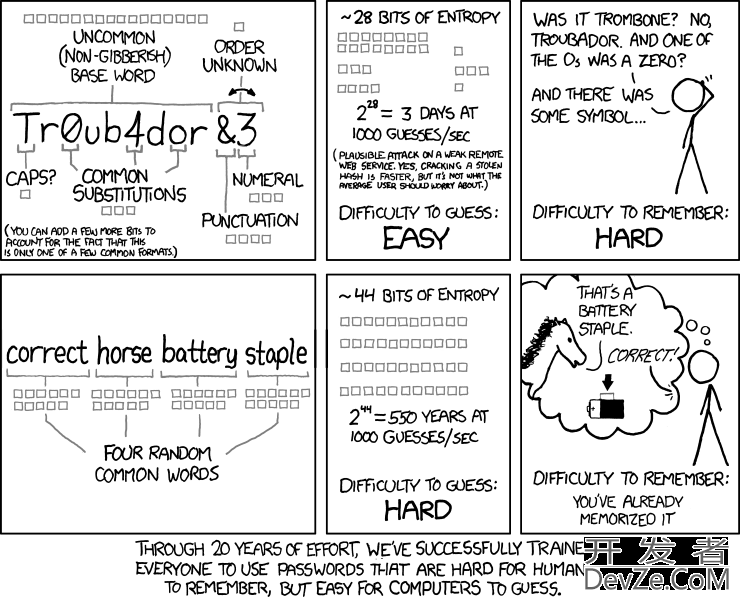

除了衰退本身的威胁,还有很多例子可以支持美联储在明年下半年降息。例如,我们之前提到过,纵观历史,当美联储达到其终端利率时,下一个宽松周期的首次降息通常发生在几个月后。

事实上,我们当时没有详细说明的是,美联储前期收紧的速度越快,加息和降息之间的等待期就越短,尤其是如果激进的加息进一步开始伤害就业市场。比如,1984年,保罗沃尔克(Paul Volcker)领导下的美联储在六周内改变了方向,从快速收紧转向降息500多个基点。

注:美联储利率政策变动的区间。

投行如何看待美联储明年降息?

值得一提的是,目前市场人士对美联储明年上半年加息至5%以上的峰值分歧不大。高盛预计,美联储上半年将加息三次,每次25个基点

但对于明年下半年,美联储是将利率维持在峰值水平不变,继续打击居高不下的通胀,还是将经济衰退和失业增加视为更大风险,转而选择降息,众说纷纭。

其中支持美联储明年下半年降息的——投行其实也不少,虽然没有一家真的会像现在的期权市场一样疯狂押注美联储明年会直接降息到2%!

在这些投行中,野村的峰值利率预测最高。预计美联储对抗高通胀的必要性将迫使基准利率在明年5月前升至5.75%,这将是2001年以来的最高水平,随后美联储将在明年下半年降息75个基点。

瑞银预期的政策转变最为剧烈,押注经济将硬着陆,失业率将在2024年升至5%以上,美联储将在明年下半年大幅降息175个基点。

美联储未来政策走向的“三个阶段”

期权市场上述疯狂的降息赌注和华尔街投行最新的利率预测的准确性如何?目前,我们显然不知道,这些市场赌注和预测将不得不等到明年美联储达到利率峰值。

然而,这无疑可能是投资者未来交易的重要信号。正如我们在昨晚的美联储纪要解读中提到的,在美联储“短鸽长鹰”之后,更遥远的未来可能终究还是由“长鸽”主导!

美联储未来的政策道路将分为三个阶段:

第一阶段:将加息速度放缓至50个基点;

第二阶段:小幅几次加息,将利率峰值提高到5%以上;

第三阶段:即使美联储不马上降息,只要通胀有所缓解,经济衰退的压力有所暴露,围绕降息的讨论就会完全摆上台面.

![Interactive visualization of a graph in python [closed]](https://www.devze.com/res/2023/04-10/09/92d32fe8c0d22fb96bd6f6e8b7d1f457.gif)

加载中,请稍侯......

加载中,请稍侯......

精彩评论